网络证劵放大平台 涨势趋缓

短期易盛农期综指偏强运行,权重品种除花生外,菜油、菜粕、棉花、白糖均不同程度走强。截至上周五网络证劵放大平台,易盛农期综指报收于1140.17点,周涨幅为2.34%。

棉花方面,短期期价有所反弹。根据相关机构调研,国内轧花厂多数预期新花收购价在5.5~6元/公斤。若按此推算,郑棉下方仍有一定空间。产量方面,虽然今年国内棉花大概率增产,但市场对增产幅度存在较大分歧。需求方面,国内传统旺季临近,布厂订单开始回升,虽然内销大单相对不足,但季节性需求增量逐步体现且已传导至纱厂,国内棉纱成交近期有所好转。短期由于新花收购预期不乐观,郑棉或震荡运行。

白糖方面,近期国际原糖走强。国内方面,由于三季度进口糖增量到港,部分加工糖厂陆续开机,叠加9月中下旬甜菜糖厂也将陆续开机,郑糖走势较国际原糖弱。中期来看,巴西2024/2025榨季末至下一榨季可能存在单产下降隐患,明年一季度末二季度初国内自供应相对减少,糖价呈现近弱远强格局。长期来看,国内新季预期增产、印泰预期增产、巴西维持高水平产量,糖价将继续偏弱运行。

菜粕方面,美豆新作丰产交易进入尾声,市场开始交易需求。美豆前期需求较差,但近期新作销量明显回升,支撑CBOT大豆止跌。短期来看,豆粕及菜粕价格主要跟随CBOT大豆震荡偏强。6—7月国内菜粕进口量有所回落。根据第三方机构统计,近期国内沿海贸易商及油厂菜粕库存有所下降,但仍处于正常水平。根据买船统计,国内8—10月菜籽预估进口量仍高,菜粕自身基本面利多支撑不足。中短期看,菜粕将跟随CBOT大豆趋强。

菜油方面,跟随棕榈油强势回升,但菜油基本面并无直接利多变化。近期,印尼2025年将实施B40生柴掺混政策的利多消息,推动国内外棕榈油大涨。若B40全面实施,2025年印尼及全球棕榈油供需将显著偏紧。从基本面来看,2024/2025全球菜籽预期减产,但由于前期菜籽采购充足,国内菜油前期及中期供需依旧存有压力。

花生方面,目前河南春花生正在上市中,但上市初期,量少、价高、含水多,加上国内陈作价格明显低于新米,需求方按需采购。9月随着国内新花生供应量逐渐加大,新米价格预计将季节性回落。9月虽有国内节日备货预期,但国内需求持续偏弱,预计终端备货仍谨慎。此外,9月国内新米供给继续增加,关注油厂榨利变化。中期来看,基本面利多匮乏,预计花生仍以低位宽幅震荡为主。

本次美国GDP数据的公布时间,其实非常敏感,因为正处于美国国务卿布林肯访问中国期间;在此之前,布林肯动身访问中国之时,网络上爆出诸多负面消息,可以看到这次布林肯来势汹汹,如同提着一把刀而来,但他这次来中国其实是来求中国的,结果就搞得如同专门过来命令中国一般,正所谓闹得越大越是虚张声势,布林肯这些伎俩其实早已被看穿,只不过中国看破不说破而已…那么在布林肯访问中国期间,美国第一季度GDP年化季率初值公布了,结果如此糟糕,显然是一种不利局面;而这样数据公布出来,无疑会直接给人一种美国经济开始下滑的判断,一边正在访问一边又爆出糟糕数据,这到底是想要干什么?校立认为,美国如此SAO操作,本身就是一种心虚表现,因为目前中东局势已越来越无法控制,而布林肯此次前来访问,主要目的就是求中国和摸清相关底细,看到中国不吃硬的,便开始用软的,通过释放第一季度GDP大幅下滑的数据来装可怜,想让中国在中东方面做出一些让步,这样才能达到一些美国的政Z目的,但这件事岂是那么简单?全球局势如此错综复杂,牵扯如此甚广、利益交错横生,仅仅一个访问就妄想中国做出一些利益的让步,是不是太儿戏了?所以校立认为,虽然此次布林肯过来求中国,也用上了苦肉计,但想直接空手套白狼,拿走巨大利益那是绝对不可能的,所以这次访问的结果可能不会那么如意,而博弈必然会持续,中东局势的摩擦也会必然持续…

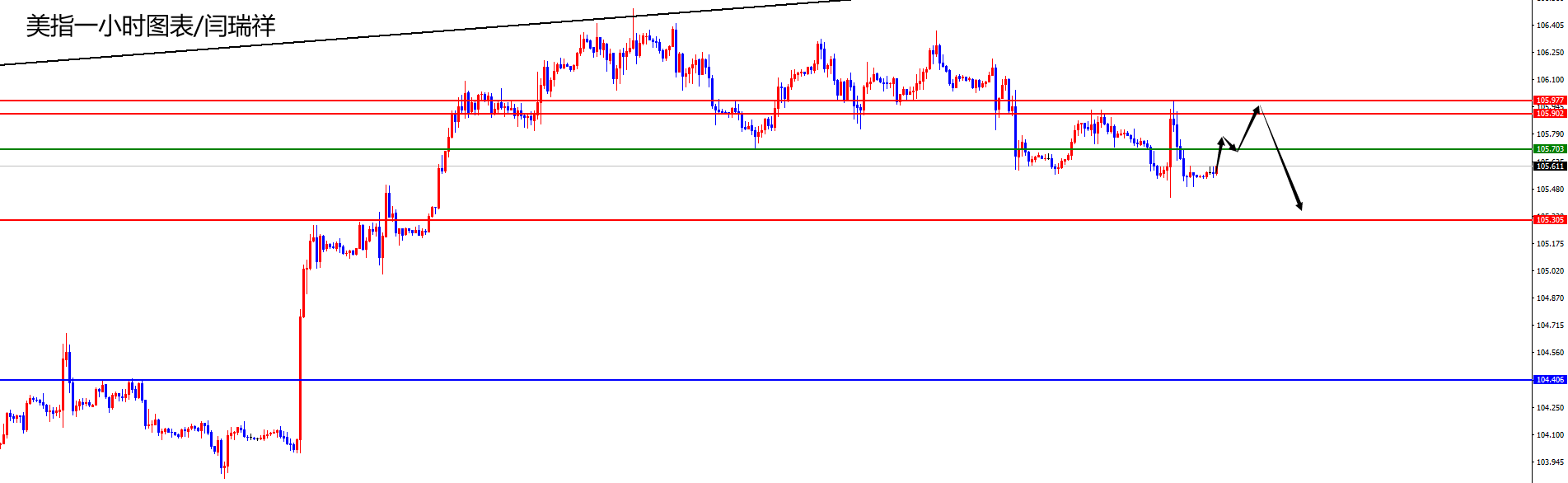

美指105.90-106区间空,防守5美金,目标105.50-105.30-104.40

综上所述,中短期内菜油、菜粕可能继续跟随外盘品种走势偏强,郑棉、花生继续低位震荡,郑糖可能小幅回落。因此网络证劵放大平台,易盛农期综指预计涨势趋缓,震荡偏强运行为主。